Normativa di riferimento: decreto legislativo 18 dicembre 1997, n. 472, art. 13

In caso di mancato o parziale pagamento alle date di scadenza è possibile regolarizzare la propria posizione effettuando un tardivo versamento e includendo una sanzione ridotta e gli interessi di mora sulla parte imposta ancora dovuta, come segue:

| Sanzione ridotta | Versamento (dalla data di scadenza naturale) | Descrizione |

|---|---|---|

| 0,10% per ciascun giorno di ritardo | Entro i 15 giorni | Sanzione ridotta ad 1/10 del minimo |

| 1,50% | Dal 16° al 30° giorno | Sanzione ridotta ad 1/10 del minimo |

| 1,67% | Dal 31° al 90° giorno | Sanzione ridotta ad 1/9 del minimo |

| 3,75% | Dal 91° giorno ed entro il termine per la presentazione della dichiarazione IMU (1° anno successivo alla violazione) | Sanzione ridotta ad 1/8 del minimo |

| 4,28% | Entro il termine per la presentazione della dichiarazione IMU relativa all'anno successivo alla violazione (2° anno successivo alla violazione) | Sanzione ridotta ad 1/7 del minimo |

| 5,00% | Oltre le scadenze sopra riportate | Sanzione ridotta ad 1/6 del minimo |

Il ravvedimento operoso si perfeziona solo col pagamento integrale, in base ai termini di cui sopra, delle somme dovute a titolo d'imposta, sanzione (ridotta) ed interessi. Per i tributi locali non trova applicazione l'art. 13-bis del D.lgs. 18 dicembre 1997, n. 472 (ravvedimento parziale).

Si ricorda che la sanzione piena applicabile per tardivo versamento, ridotta secondo la tabella di cui sopra, è pari al 30%, come definito dall'art. 13, c. 1, del D.lgs. 18 dicembre 1997, n. 471. Detta sanzione è ridotta alla metà per versamento oltre i termini con ritardi non superiori ai 90 giorni ed ulteriormente ridotta ad 1/15 per ciascun giorno di ritardo per i primi 15 giorni di ritardo.

Calcolo degli interessi sull'imposta ancora dovuta per ravvedimento operoso

Il calcolo degli interessi è su base giornaliera dalla data di scadenza del versamento alla data di pagamento utilizzando il tasso d'interessi legale fissato per quell'anno:

| Anno | Tasso | Decreto |

|---|---|---|

| 2015 | 0,50% annuale | D.M. 11 dicembre 2014 |

| 2016 | 0,20% annuale | D.M. 11 dicembre 2015 |

| 2017 | 0,10% annuale | D.M. 7 dicembre 2016 |

| 2018 | 0,30% annuale | D.M. 13 dicembre 2017 |

| 2019 | 0,80% annuale | D.M. 12 dicembre 2018 |

| 2020 | 0,05% annuale | D.M. 12 dicembre 2019 |

| 2021 | 0,01% annuale | D.M. 11 dicembre 2020 |

| 2022 | 1,25% annuale | D.M. 13 dicembre 2021 |

| 2023 | 5,00% annuale | D.M. 13 dicembre 2022 |

| 2024 | 2,50% annuale | D.M. 29 novembre 2023 |

Il calcolo deve essere effettuato per ciascun anno secondo la seguente formula:

[interessi] = [imposta ancora dovuta] x [tasso d'interesse %] x [giorni di ritardo] / 365

Versamento

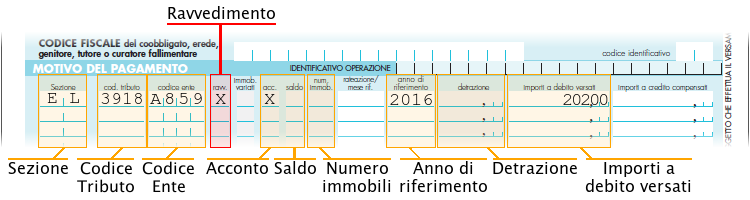

All'atto del versamento con il modello F24 è necessario utilizzare un unico rigo per tributo indicando il relativo codice e come importo a debito la somma complessiva di imposta dovuta, sanzione ed interessi, e crociare la casella ravv. Per il ravvedimento non devono essere utilizzati i codici tributo previsti per sanzioni ed interessi.

Modello F24 semplificato con indicazione del ravvedimento operoso.

Modello F24 semplificato con indicazione del ravvedimento operoso.

Aliquote

Anno d'imposta 2024, aliquote adottate con Deliberazione Consiliare del 19 dicembre 2022, n. 61 - Aliquote IMU 2023.

Anno d'imposta 2023, aliquote adottate con deliberazione consiliare del 21 dicembre 2022, n. 67.

Anno d'imposta 2022, aliquote adottate con deliberazione consiliare del 21 dicembre 2021, n. 89.

Anno d'imposta 2021, aliquote adottate con deliberazione consiliare del 21 dicembre 2020, n. 101.

Anno d'imposta 2020, aliquote adottate con deliberazione consiliare del 26 maggio 2020, n. 28.

Anno d'imposta 2019, aliquote adottate con deliberazione consiliare del 18 dicembre 2018, n. 108.

Anno d'imposta 2018, aliquote adottate con deliberazione consiliare del 19 dicembre 2017, n. 95.

Anno d'imposta 2017, aliquote adottate con deliberazione consiliare del 20 dicembre 2016 n. 92.

Anno d'imposta 2016, aliquote adottate con deliberazione consiliare del 16 febbraio 2016 n. 11.

Anno d'imposta 2015, aliquote adottate con deliberazione consiliare del 24 giugno 2015 n. 53.

Simulazione del calcolo del ravvedimento operoso

In collaborazione con l'Associazione Nazionale Uffici Tributi Enti Locali (ANUTEL) il Comune di Biella mette a disposizione un applicativo on-line per il calcolo dell'imposta in ravvedimento e la stampa del modello di pagamento unificato F24. L'applicativo è disponibile facendo clic sul collegamento sottostante.

La suddetta simulazione non esonera il contribuente da una verifica sulla correttezza dei dati inseriti, pertanto si consiglia di utilizzare visure catastali aggiornate ogni anno.

Si consiglia inoltre di verificare che le aliquote proposte automaticamente dal calcolatore corrispondano a quelle da ultimo deliberate dal Comune. Qualora non vi fosse corrispondenza, è possibile inserire manualmente l'aliquota corretta. Il Comune di Biella non è responsabile di eventuali errori nella compilazione.

Per eventuali dubbi o chiarimenti si prega di contattare direttamente l'Ufficio tributi.