- Regolamento per la disciplina dell'imposta unica comunale (I.U.C.)

- Deliberazione consiliare del 18 dicembre 2018 - Aliquote IMU/TASI 2019

- Tabelle aliquote, moltiplicatori e codici tributo

- Modulistica del settore Tributi ICI/TARI/IMU

- Ufficio Tributi - Sportello IMU/TASI

L'articolo 1, comma 639 e seguenti della legge 27 dicembre 2013, n. 147 e successive modificazioni ed integrazioni, ha disposto l'istituzione, a decorrere dal 1° gennaio 2014, dell'imposta unica comunale (IUC), basata su due presupposti impositivi:

- uno costituito dal possesso di immobili e collegato alla loro natura e valore,

- l'altro collegato all'erogazione e alla fruizione di servizi comunali.

L'imposta unica comunale è composta:

- dall'imposta municipale propria (IMU), di natura patrimoniale, dovuta dal possessore di immobili, escluse le abitazioni principali (ad eccezione delle categorie catastali A/1, A/8 e A/9);

- di una componente riferita ai servizi, che si articola in

- tributo per i servizi indivisibili (TASI), a carico sia del possessore che dell'utilizzatore dell'immobile, escluse le abitazioni principali (ad eccezione delle categorie catastali A/1, A/8 e A/9),

- tassa sui rifiuti (TARI), destinata a finanziare i costi del servizio di raccolta e smaltimento dei rifiuti, a carico del possessore o detentore; per il Comune di Biella si ricorda che, a partire dal 1° gennaio 2016, la TARI è stata sostituita con la Tariffa Corrispettiva Puntuale (TARIP) gestita e riscossa interamente dalla società Seab SpA.

Anno d'imposta 2019

Con l'approvazione della deliberazione consiliare del 18 dicembre 2018, n. 108 sono state confermate le aliquote già approvate l'anno precedente per le componenti IMU e TASI relative alle fattispecie impositive ancora vigenti, con la sola eccezione dell'aliquota TASI per le abitazioni principali in cat. A/1, A/8 e A/9 e relative pertinenze (scesa dal 3,3‰ al 2,5‰). Le aliquote sono riepilogate nella tabella a fondo pagina.

Per l'anno d'imposta 2019 il quadro normativo di riferimento è rimasto sostanzialmente invariato rispetto all'anno precedente con una novità rilevante introdotta dalla legge 30 dicembre 2018, n. 145: l'agevolazione per gli immobili dati in comodato a parenti in linea retta entro il primo grado si estende, in caso di morte del comodatario, al coniuge di quest'ultimo in presenza di figli minori (comma 1092).

Si raccomanda di consultare la sezione Informazioni utili per maggiori dettagli sulle principali agevolazioni.

Calcolo dell'imposta

Il calcolo del valore imponibile ai fini IMU e TASI si basa (art. 13 commi 3-4-5 del decreto-legge 6 dicembre 2011, n. 201 e art. 5 commi 1-3-5-6 del decreto legislativo 30 dicembre 1992, n. 504):

- per i fabbricati, sulla rendita catastale (indicata in visura catastale), rivalutata del 5% e moltiplicata per un moltiplicatore a seconda della categoria catastale di appartenenza dell'unità immobiliare;

- per i terreni agricoli (e incolti), sul reddito dominicale (indicato come R.D. in visura catastale), rivalutato del 25% e moltiplicato per il moltiplicatore 135.

[valore imponibile] = [rendita catastale] x ( 1 + [% di rivalutazione] ) x [moltiplicatore]

L'imposta dovuta annua viene calcolata moltiplicando il valore imponibile per l'aliquota in base alla tipologia di immobile; la stessa va rapportata alla percentuale di possesso e agli effettivi mesi di possesso.

[imposta dovuta] = [valore imponibile] x [aliquota] x [quota possesso] x ( [mesi possesso] / 12 )

Aliquote, detrazioni e moltiplicatori sono disponibili, insieme ai codici tributo nelle tabelle a fondo pagina.

Si ricorda che solo per i fabbricati del gruppo catastale D (immobili industriali) il calcolo dell'IMU è previsto con la suddivisione tra quota Stato (determinata utilizzando l'aliquota base IMU 7,6 ‰) e quota Comune (aliquota ottenuta dalla differenza tra aliquota ordinaria del Comune e aliquota base della quota Stato). Per i fabbricati classificabili nel gruppo catastale D, non iscritti in catasto, interamente posseduti da imprese e distintamente contabilizzati il valore è calcolato ai sensi dell'art. 5 c. 3 del decreto legislativo 30 dicembre 1992, n. 504 che rimanda all'art. 7 comma 3 del decreto-legge 11 luglio 1992, n. 333 utilizzando i coefficienti stabiliti annualmente tramite decreto ministeriale (per il 2019 si veda il decreto MEF 6 maggio 2019).

Si ricorda inoltre la diversa modalità di calcolo dell'imposta per le aree edificabili, data dalla moltiplicazione del valore venale in comune commercio al primo gennaio dell'anno di imposizione dell'area (da indicare nella dichiarazione IMU) per l'aliquota, rapportato alla percentuale di possesso e ai mesi di possesso.

Il valore delle aree edificabili deve essere dichiarato utilizzando la dichiarazione IMU presente, con istruzioni, tra gli allegati della pagina. Una nuova dichiarazione IMU deve essere resa in caso di variazione del valore o cessazione dell'edificabilità per variazione al Piano Regolatore Generale del Comune (consultabile attraverso il Servizio Informativo Territoriale).

Scadenze e versamento

Per l'anno d'imposta 2019 le scadenze unificate per IMU e TASI sono:

- 17/06/2019 (posticipata, in quanto il 16/06 è domenica), per il versamento dell'acconto;

- 16/12/2019, per il versamento del saldo/conguaglio

In caso di mancato o insufficiente versamento dell'imposta è possibile sanare la propria posizione effettuando ravvedimento operoso, con sanzioni (ridotte) ed interessi.

Entro la scadenza dell'acconto deve essere versata metà dell'imposta dovuta annua, calcolata in base alla situazione immobiliare al 16/06. Entro la stessa data può essere altresì versata l'intera imposta annua in unica soluzione. Entro la scadenza del saldo deve essere versato l'eventuale conguaglio dell'imposta dovuta annua tenendo conto delle somme versate in acconto.

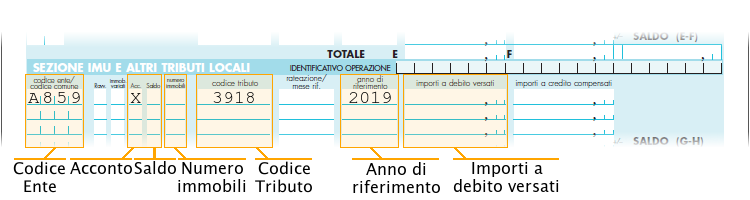

Il versamento deve essere effettuato utilizzando il modello di pagamento unificato F24 o utilizzando la variante semplificata (F24 semplificato), entrambi scaricabili in bianco dal sito dell'Agenzia delle Entrate. Per la compilazione:

- il codice ente da utilizzare per il versamento è A859 corrispondente al Comune di Biella;

- per i codici tributo da utilizzare si rimanda alla tabella dei codici presente a fondo pagina;

- è necessario indicare l'anno d'imposta 2019, il numero immobili e crociare le apposite caselle se il versamento è in acconto o saldo (crociare entrambe in caso di versamento in unica soluzione)

- l'importo a debito e l'eventuale detrazione in ciascun rigo del modello F24 deve essere arrotondato all'euro superiore o inferiore.

La casella "Immob. variati" deve essere crociata in caso di variazioni nel calcolo d'imposta che determinino l'obbligo di presentazione della dichiarazione IMU.

Nel modello F24 normale è da utilizzare la sezione IMU e altri tributi locali.

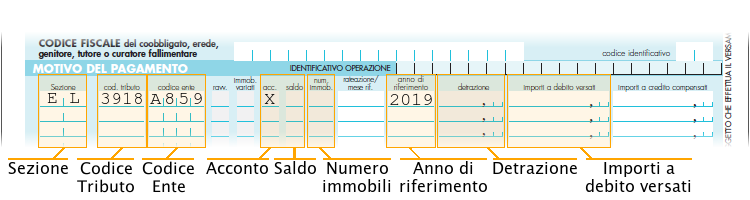

Nel modello F24 semplificato è necessario indicare nella prima colonna, Sezione, la sigla EL per ciascuna riga utilizzata per IMU e TASI.

Per la compilazione della sezione contribuente è necessario compilare i campi:

- codice fiscale,

- cognome, denominazione o ragione sociale,

- nome,

- data di nascita,

- sesso (M o F),

- comune (o Stato estero) di nascita,

- provincia.

I campi codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare e codice identificativo devono essere utilizzati solo in casi specifici (e.g. in caso di eredità, l'erede che effettua il versamento a nome del de cuius inserirà il proprio codice fiscale ed il codice identificativo appropriato, nell'esempio è 07), a tale scopo si rimanda alle istruzioni del modello F24 presenti sul sito dell'Agenzia delle Entrate.

Il campo identificativo operazione non deve essere compilato.

Errori nel versamento

Nel caso di errori nell'operazione di versamento riguardanti le seguenti fattispecie:

- codice fiscale, codice tributo, altre indicazioni sul modello F24 (acconto, saldo, etc.) : è opportuno che il contribuente ne dia comunicazione all'Ufficio Tributi per la loro correzione;

- codice ente: il contribuente dovrà presentare istanza di riversamento all'ente che ha erroneamente percepito l'importo versato e trasmetterne copia all'ente soggetto attivo del tributo;

- importi versati: è possibile presentare istanza di rimborso/compensazione se superiori al dovuto annuo (i versamenti in acconto effettuati in eccesso andranno conguagliati con il saldo); se inferiori si rimanda alla pagina dedicata al ravvedimento operoso

Il modello d'istanza di rimborso/riversamento è disponibile nella modulistica.

In caso di errori imputabili all'intermediario (banca o posta) incaricato del versamento il contribuente dovrà contattare lo stesso, chiedendo la rettifica della delega F24 senza alcun costo aggiuntivo e darne comunque comunicazione all'Ufficio Tributi.

Versamento dall'estero

I cittadini AIRE impossibilitati ad effettuare versamento mediante il modello F24 possono assolvere l'obbligo di versamento dell'IMU a mezzo bonifico bancario, indicando come beneficiario Comune di Biella – Tesoreria, alle seguenti coordinate bancarie:

- banca/sportello: UNICREDIT SPA/BIELLA DELLEANI

- codice IBAN: IT 60 Y 02008 22310 000104156509

- BIC/SWIFT: UNCR IT MM XXX

Come causale indicare il codice fiscale del contribuente che versa il tributo, "IMU" e/o "TASI", l'anno d'imposta ed il tipo di versamento (acconto, saldo, unico, ravvedimento).

Esempi causale:

- "[codice fiscale contribuente] IMU 2016 acconto"

- "[codice fiscale contribuente] IMU/TASI 2014 unico ravvedimento"

Si richiede di inviare una e-mail all'ufficio dettagliante gli importi afferenti ai singoli tributi e riportante come oggetto la stessa causale utilizzata per il versamento.

Ravvedimento operoso

In caso di mancato o parziale pagamento alle date di scadenza è possibile regolarizzare la propria posizione effettuando un tardivo versamento e pagando una sanzione ridotta e gli interessi di mora sulla parte di imposta ancora dovuta. Per informazioni, dettagli sul calcolo ed esempi sul ravvedimento operoso si rimanda alla pagina dedicata.

Informazioni utili

Senza pretesa di esaustività e rimandando alla normativa vigente ed al Regolamento IUC per una disamina completa dell'imposta unica comunale, è utile ricordare che:

- la componente IMU è dovuta sui fabbricati siti nel Comune di Biella anche se vuoti e non locati, l'IMU è inoltre dovuta per i terreni agricoli quando imponibili (fogli catastali non esenti) e per le aree fabbricabili;

- la base imponibile TASI è la stessa prevista per l'applicazione dell'imposta municipale propria (IMU) di cui all'articolo 13 del decreto-legge 6 dicembre 2011, n. 201, convertito, con modificazioni, dalla legge 22 dicembre 2011, n. 214;

- a partire dall'anno d'imposta 2016 la TASI resta dovuta nel solo caso di possesso di abitazione principale in categoria A/1, A/8 e A/9, non è dovuta per le altre tipologie di abitazione principale (esenti) e per gli altri fabbricati (aliquota azzerata).

Abitazione principale

Per abitazione principale si intende l'unica unità immobiliare classificata nelle categorie catastali A (esclusa A/10) dove il possessore ed il suo nucleo famigliare dimorano e risiedono anagraficamente. Per pertinenze dell'abitazione principale ai fini IMU-TASI si intendono esclusivamente quelle classificate nelle categorie catastali C/2, C/6 e C/7, nella misura massima di 1 unità pertinenziale per ciascuna delle categorie indicate, anche se iscritte in catasto unitamente all'unità ad uso abitativo. Entrambe le definizioni sono indicate nell'art. 13, comma 2 del decreto-legge 6 dicembre 2011, n. 201.

ATTENZIONE - Il concetto di abitazione principale ai fini IMU e TASI è DIVERSO dalle agevolazioni per l'acquisto della "prima casa" previste per altre imposte, quali l'IRPEF e l'imposta di registro. Come sopra precisato per l'agevolazione ai fini IMU e TASI è necessaria l'acquisizione della residenza anagrafica nell'immobile. Pertanto, se per usufruire delle agevolazioni fiscali per l'acquisto della prima casa su di un immobile è sufficiente acquisirvi residenza entro i 18 mesi successivi all'acquisto, questo NON È VALIDO ai fini IMU, in quanto in mancanza di residenza anagrafica e dimora abituale l'immobile sarà considerato come soggetto ad aliquota ordinaria.

L'abitazione principale e relative pertinenze sono esentate dall'imposizione IMU e TASI a partire dall'anno d'imposta 2016 (a differenza degli anni precedenti dove era prevista l'esenzione IMU ma non TASI, per la quale era prevista un'aliquota agevolata e detrazione). Restano soggette alla TASI come gli anni precedenti, oltre che soggette ad IMU con aliquota agevolata e detrazione, le abitazioni principali e relative pertinenze classificate nelle categorie catastali A/1, A/8 e A/9. Le aliquote da utilizzare sono presenti nell'apposita tabella a fondo pagina.

La detrazione prevista per l'abitazione principale, sia per la TASI che per l'IMU ove applicate, riduce l'imposta dovuta e deve essere divisa in parti uguali fra i possessori residenti e rapportata per il numero di mesi per i quali si è mantenuta la residenza.

Agevolazioni e assimilazioni ex lege all'abitazione principale

Ai sensi del disposto dell'art. 13, comma 2 del decreto-legge 6 dicembre 2011, n. 201 e dell'art. 5, capo II del Regolamento IUC, è considerata direttamente adibita ad abitazione principale l'unità immobiliare posseduta a titolo di proprietà o di usufrutto da anziani o disabili che acquisiscono la residenza in istituti di ricovero o sanitari a seguito di ricovero permanente, a condizione che la stessa non risulti locata.

Sono inoltre ex lege assimilate all'abitazione principale, sia ai fini IMU che TASI:

- le unità immobiliari appartenenti alle cooperative edilizie a proprietà indivisa, adibite ad abitazione principale e relative pertinenze dai soci assegnatari, nonché le unità immobiliari appartenenti a CAPI destinate a studenti universitari soci assegnati anche in deroga al requisito della residenza anagrafica;

- i fabbricati di civile abitazione destinati agli alloggi sociali come definiti dal Decreto del Ministro delle Infrastrutture del 22 aprile 2008, pubblicato in Gazzetta Ufficiale del 24 giugno 2008, n 146;

- la ex casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio;

- un'unica unità immobiliare posseduta e non concessa in locazione dal personale in servizio permanente appartenenti alle Forze Armate, alle Forze di Polizia ad ordinamento militare e da quello dipendente delle Forze di Polizia ad ordinamento civile, nonché dal personale del Corpo Nazionale dei Vigili del Fuoco, e , fatto salvo quanto previsto dall'articolo 28, comma 1, del decreto legislativo 19 maggio 2000, n. 139, dal personale appartenente alla carriera prefettizia. Non sono richieste le condizioni della dimora abituale e alla residenza anagrafica;

- a partire dall'anno 2015, una ed una sola unità immobiliare, non locata o data in comodato, posseduta a titolo di proprietà o usufrutto dai cittadini italiani non residenti nel territorio dello Stato ed iscritti all'Anagrafe degli Italiani Residenti all'Estero (AIRE) e già pensionati nei rispettivi Paesi di residenza.

Per le fattispecie indicate al primo, secondo e quarto punto del precedente elenco è obbligatorio, a pena di decadenza e quindi ai fini del riconoscimento del diritto all'applicazione dell'agevolazione, presentare la dichiarazione IMU. Anche per la fattispecie di cui all'ultimo punto la risoluzione del Dipartimento Finanze del Ministero n. 10/DF del 2015 ha indicato che la comunicazione della scelta dell'immobile per il quale si intende usufruire dell'agevolazione avvenga tramite la dichiarazione IMU (valida anche ai fini TASI).

Si ricorda che il termine ultimo di presentazione per la dichiarazione IMU è il 31 dicembre dell'anno successivo a quello a cui si riferisce l'imposta (per l'anno d'imposta 2019 è quindi il 31 dicembre 2020), a seguito delle modifiche introdotte dall'art. 3-ter del decreto-legge 30 aprile 2019, n. 34, convertito con modificazioni con legge 28 giugno 2019, n. 58.

Comodati d'uso gratuito a parenti

A partire dall'anno 2016 l'art. 1 comma 10 della legge 28 dicembre 2015, n. 208 (legge di stabilità 2016) modificando l'art. 13, commi 2-3 del decreto-legge 6 dicembre 2011, n. 201 ha introdotto, con la lettera 0a al c. 3 del predetto articolo, un'agevolazione per gli immobili dati in comodato d'uso gratuito a parenti e da essi adibiti a loro abitazione principale consistente nell'abbattimento del 50% della base imponibile IMU. La norma prevede vincoli espliciti all'applicazione dell'agevolazione:

- vincolo di parentela, l'agevolazione è possibile solo se il comodatario (chi usufruisce del comodato) e il comodante (chi dà in comodato) sono parenti in linea retta entro il primo grado (genitori con figli e viceversa);

- vincolo di residenza e destinazione, il comodante deve risiedere e dimorare abitualmente nello stesso Comune in cui si trova l'immobile dato in comodato, il comodatario deve inoltre adibire detto immobile ad abitazione principale propria e della sua famiglia;

- vincolo sul possesso di altri immobili (abitativi): il comodante può possedere esclusivamente l'immobile dato in comodato o al più possedere un altro immobile adibito ad abitazione principale propria e della sua famiglia; il comodante può invece possedere altri immobili non abitativi, quali ad es. negozi, uffici, terreni e aree fabbricabili.

L'agevolazione si estende alle pertinenze dell'abitazione data in comodato (che devono essere comprese nel contratto di comodato) nella misura massima di un'unità pertinenziale per categoria C2, C6 e C7 (come anche precisato nella risoluzione del Dipartimento Finanze del Ministero n. 1/DF del 17/02/2016).

La norma prevede inoltre che il contratto di comodato d'uso deve essere registrato presso l'Agenzia delle Entrate, entro 20 giorni dalla stipula. L'art. 3-quater del decreto-legge 30 aprile 2019, n. 34, convertito con modificazioni con legge 28 giugno 2019, n. 58, ha soppresso l'obbligo di presentazione della dichiarazione IMU per la presente agevolazione.

L'agevolazione decorre dalla data di stipula del contratto di comodato, anche in caso di tardiva registrazione purché sanata mediante ravvedimento. L'agevolazione decorre dalla data di registrazione in caso di tardiva registrazione senza che sia intervenuto ravvedimento.

A partire dal 2019 il beneficio in capo al comodante viene mantenuto, in caso di morte del comodatario, in presenza coniuge superstite con figli minorenni.

Infine si ricorda che la norma esclude dall'agevolazione i fabbricati nelle categorie catastali A/1, A/8 e A/9.

Locazioni a canone concordato

A partire dall'anno 2016 per gli immobili dati in locazione a canone concordato (legge 9 dicembre 1998, n. 431 art. 2 comma 3) l'art. 1 cc. 53-54 della legge 28 dicembre 2015, n. 208 (legge di stabilità 2016) ha aggiunto il comma 6-bis all'art. 13 del decreto-legge 6 dicembre 2011, n. 201 e modificato il comma 678 dell'art. 1 della legge 27 dicembre 2013, n. 147, per introdurre, rispettivamente per IMU e TASI, una riduzione al 75% dell'aliquota applicata sui fabbricati locati secondo quanto già specificato.

Per ulteriori informazioni sui contratti di locazione a canone concordato si rimanda all'accordo territoriale ed al prospetto per la definizione del canone concordato allegati in questa pagina.

Per ulteriori informazioni riguardanti le agevolazioni sui comodati d'uso gratuito a parenti e sulle locazioni a canone concordato si possono consultare la risoluzione del Dipartimento Finanze del Ministero n.1/DF del 17/02/2016, nonché le FAQ tratte dai webinar IFEL fondazione ANCI con risposte pertinenti a queste casistiche.

Immobili storici ed inagibili

L'art. 13 cc. 3 lett. a e b prevede una riduzione della base imponibile pari al 50% per gli immobili sottoposti a vincolo monumentale da parte dei Ministero dei beni e delle attività culturali e del turismo nonché per gli immobili considerabili inagibili/inabitabili come definiti dall'art. 4 Capo II del Regolamento IUC. Le precedenti agevolazioni non sono cumulabili tra loro.

Per l'agevolazione per gli immobili storici si raccomanda di contattare l'Ufficio Tributi al fine di confermare l'effettiva sussistenza dei requisiti.

Per il riconoscimento dell'agevolazione sugli immobili inagibili/inabitabili è necessario richiedere una perizia all'Ufficio Tecnico del Comune o, in alternativa, presentare una dichiarazione sostitutiva atto di notorietà (consapevoli delle sanzioni penali in caso di dichiarazioni mendaci, ai sensi del D.P.R. 445/2000) (modelli di istanza e dichiarazione disponibili tra gli allegati).

Terreni agricoli e incolti

In base alle disposizioni dell'art. 1 c. 13 legge 28 dicembre 2015, n. 208 (legge di stabilità 2016), per i terreni (quando non già aree fabbricabili come rilevabile dal PRGC), ubicati nel Comune di Biella, classificato come parzialmente delimitato nella circolare del Ministero delle finanze n. 9 del 14 giugno 1993 (nell'elenco ancora riportato nella Provincia di Vercelli), dall'anno d'imposta 2016 è dovuta l'IMU sui soli terreni insistenti nei fogli catastali non montani esclusi dal seguente elenco.

Fogli in area montana e di collina depressa (delimitati) esenti IMU (come individuati dalla Regione Piemonte con deliberazione n. 826/6658 del 12 maggio 1988): dal n. 1 al n. 44, dal n. 49 al n. 51, dal n. 68 al n. 83, nonché il n. 85 e il n. 87.

La stessa legge di stabilità dispone l'esenzione dall'IMU dei terreni agricoli, nonché quelli non coltivati, posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali di cui all'articolo 1 del decreto legislativo 29 marzo 2004, n. 99, iscritti alla previdenza agricola.

Si rammenta inoltre che non è dovuta la TASI per i terreni.

Tabelle

Aliquote

Aliquote adottate con deliberazione consiliare del 18 dicembre 2018, n. 108.

| Aliquota | IMU | TASI |

|---|---|---|

| Ordinaria | 10,60 ‰ | 0,00 ‰ |

| Abitazione principale e relative pertinenze (escluse categorie catastali A/1, A/8, A/9) | 0,00 ‰ | 0,00 ‰ |

| Abitazione principale categorie catastali A/1, A/8, A/9 e relative pertinenze | 2,70 ‰ Detrazione € 200,00 |

2,50 ‰ Detrazione € 175,00 |

| Alloggi assegnati da IACP o enti di edilizia residenziale pubblica comunque denominati e relative pertinenze | 6,36 ‰ Detrazione € 200,00 |

0,00 ‰ |

| Aree fabbricabili | 10,60 ‰ | 0,00 ‰ |

| Terreni agricoli | 10,60 ‰ | 0,00 ‰ |

Moltiplicatori e rivalutazioni

| Categorie catastali | Moltiplicatore |

|---|---|

| Categorie A (esclusa A/10) e C/2, C/6, C/7 | 160 |

| C/1 | 55 |

| Categorie B e C/3, C/4 e C/5 | 140 |

| A/10 e D/5 | 80 |

| Categorie D (esclusa D/5) | 65 |

| Terreni agricoli | 135 |

| Rivalutazione | % |

|---|---|

| Rendita catastale fabbricati | 5 % |

| Reddito dominicale terreni agricoli | 25 % |

Codici tributo

| Codici tributo IMU | |

|---|---|

| 3912 | IMU abitazione principale e pertinenze |

| 3914 | IMU terreni (quota Comune) |

| 3916 | IMU aree fabbricabili (quota Comune) |

| 3918 | IMU altri fabbricati (quota Comune) |

| 3925 | IMU immobili produttivi gruppo D (quota Stato) |

| 3930 | IMU immobili produttivi gruppo D (quota Comune) |

| Codici tributo TASI | |

|---|---|

| 3958 | TASI abitazione principale e pertinenze |